Gli inglesi in campo per salvare il centro Freccia Rossa

I portoghesi di Sonae Sierra escono di scena. Per Freccia Rossa scendono in campo gli inglesi di Resolute Asset Management, colosso specializzato in Npl immobiliari. Nuovo colpo a sorpresa nell’intricata vicenda per il salvataggio del centro commerciale cittadino che da alcuni anni registra forti perdite di bilancio.

La situazione si è aggravata fino a diventare insostenibile proprio nell’ultimo anno, dopo la progressiva chiusura di quasi la metà dei negozi del «mall». Nelle scorse settimane Freccia Rossa Shopping Centre srl - società che ha sede a Milano e che vede tra i soci Sierra Investment Holding Bv col 50%, Baigre sarl con il 40% e la bresciana Coimpredil spa dei fratelli Giampaolo e Franco Pisa col 10% - ha depositato al Tribunale milanese una nuova ed articolata proposta di ristrutturazione del debito (ex articolo 182/bis).

Già lo scorso 18 ottobre Freccia Rossa aveva chiesto al Tribunale di Milano di essere ammessa alla procedura di concordato preventivo. Considerato che l’esposizione verso le banche rappresenta la voce del debito più consistente, la società aveva sin da subito individuato nell’accordo di ristrutturazione del debito ed art. 182/bis lo strumento più adatto per superare la situazione di crisi.

Era stata avviata una prima trattativa con Gwm Capital Advisor Llp, un operatore che per conto di alcuni fondi aveva manifestato l’interesse ad acquisire, ad un prezzo simbolico, l’intero capitale del Freccia Rossa. Gwm non è però riuscita a trovare l’accordo con le banche ed è stata costretta a gettare la spugna. Sulla ristrutturazione, ricordiamo, pesa soprattutto un debito di circa 80 milioni di euro verso quattro istituti di credito: Unicredit, Mediocredito Italiano, Ubi Banca e Banca nazionale del lavoro. Colosso inglese.

La proposta di Resolute Asset Management - che ricordiamo è presente in 10 Paesi del mondo e gestisce asset per oltre 52 miliardi di euro - avrebbe invece ricevuto il benestare delle 4 banche. Nelle scorse settimane Freccia Rossa, Resolute Asset Management e gli istituti hanno condiviso l’accordo quadro ai sensi dell’articolo 182/bis ed un piano industriale e di ristrutturazione.

L’ipotesi sul tavolo (il ricorso è stato depositato al tribunale di Milano a firma dell’ad Giampaolo Pisa) prevede l’acquisizione dell’intero capitale di Freccia Rossa da parte della società inglese attraverso una newco. Saranno gli stessi inglesi a gestire il centro commerciale, traghettarlo verso lidi sicuri, con l’obiettivo di rivendere la partecipazione nell’arco di cinque o sei anni.

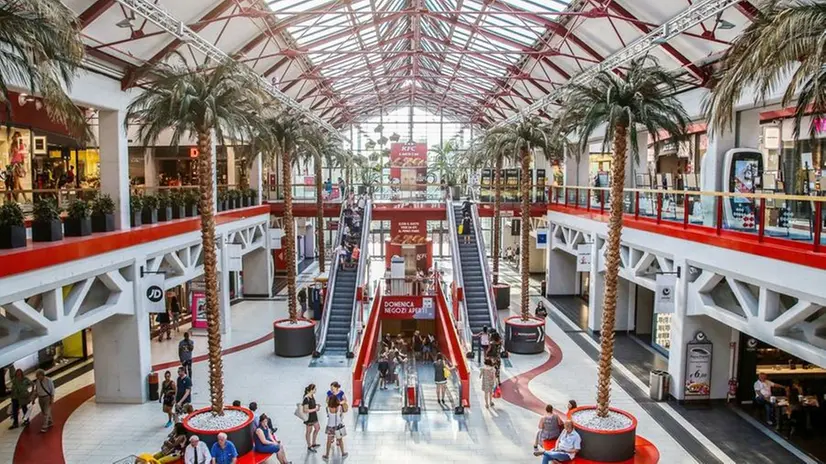

Lo schema dell’operazione prevede anche la possibilità per le banche di partecipare alla ripatrimonializzazione del Freccia Rossa convertendo parte del loro credito. Il rilancio. Il piano industriale elaborato da Freccia Rossa e Resolute Asset Management prevede il restyling della struttura immobiliare con particolare focus sulle aree comuni e sul piazzale esterno, gli ingressi, le aree bambini e intrattenimento.

La «manovra di ristrutturazione» prevede altresì interventi per ammodernare la piazza antistante il centro con una nuova destinazione d’uso: eventi sportivi, concerti, esposizioni. Il secondo punto del piano prevede un riposizionamento del mix di merchandising: verrà ampliata l’area dedicata al food and beverage e all’intrattenimento dei clienti con riduzione di quella del fashion e retail.

Infine il rilancio del brand, con un’azione di marketing strategico. Il piano è sostenuto, nel triennio 2020-2022, da investimenti per circa 5,8 milioni. Il management prevede una crescita dei ricavi del centro commerciale dai 3,9 milioni del 2019 ai 6,5 milioni del 2024.

Riproduzione riservata © Giornale di Brescia

Iscriviti al canale WhatsApp del GdB e resta aggiornato